Рублевое дело: безнадежные долги граждан перевалили за 2 млрд

Совокупный долг граждан, подлежащий списанию в рамках внесудебного банкротства, превысил 2 млрд рублей. Об этом «Известиям» рассказал заместитель министра экономического развития Илья Торосов. Количество одобренных заявлений на внесудебное банкротство растет и достигло почти 6 тыс. По данным ОКБ, число граждан с долгом до 0,5 млн рублей, потенциально подходящих под эту процедуру, сейчас составляет почти 5 млн человек.

Новый старт

Внесудебным банкротством с момента появления этой процедуры в сентябре 2020 по ноябрь 2021 года воспользовались 6 тыс. россиян, рассказал «Известиям» замглавы Минэкономразвития Илья Торосов. При этом общая сумма безнадежных долгов, заявленных гражданами к списанию, превышает 2 млрд рублей, подчеркнул он. Пока от обязательств на 1,23 млрд освободилось более 3,5 тыс. человек, а по оставшимся заявлениям еще не прошел шестимесячный срок, по истечении которого их долги также будут списаны, уточнил замминистра.

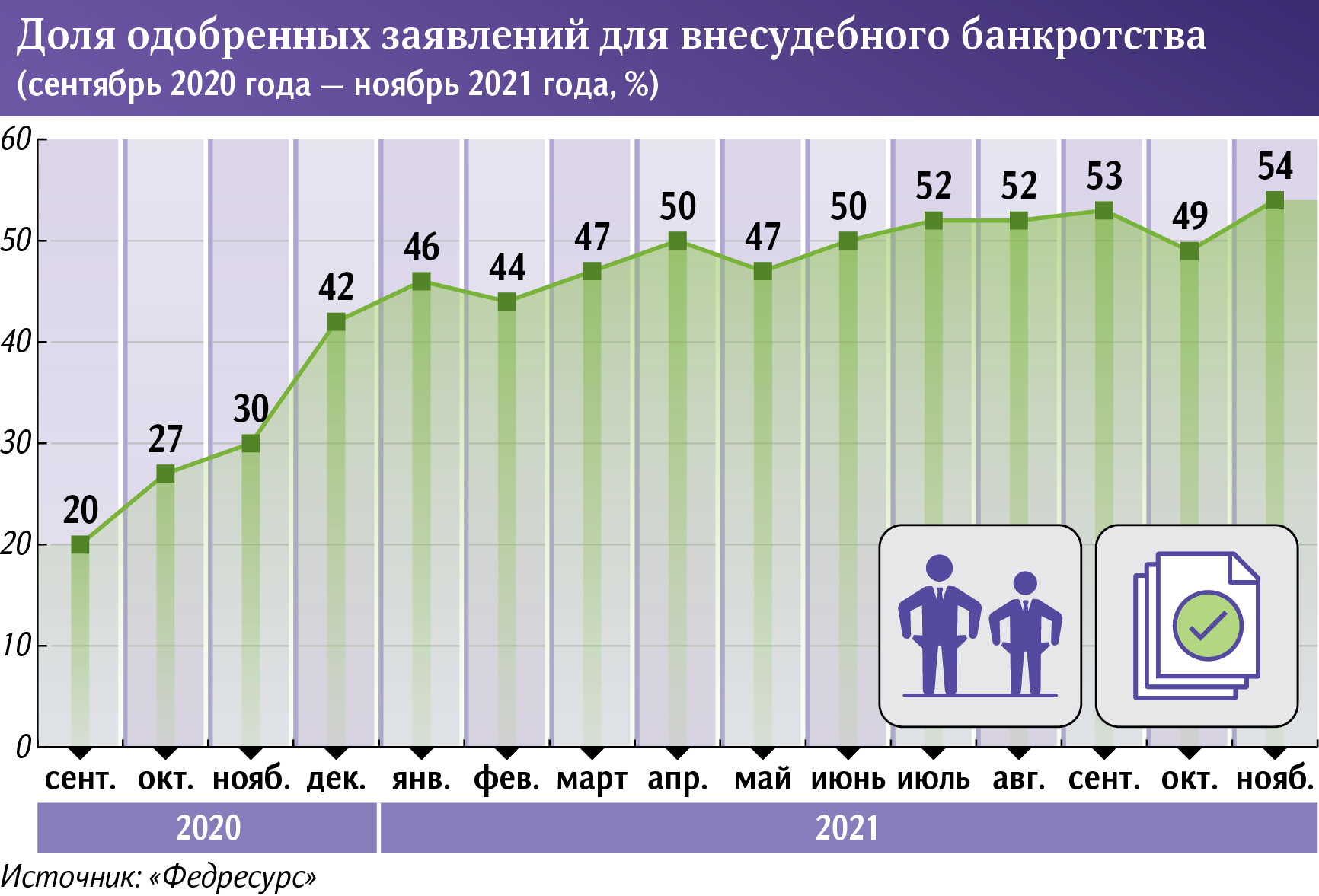

— По итогам ноября доля запущенных процедур от общего количества обратившихся в МФЦ увеличилась до 54%, — отметил Илья Торосов.

Доля возбужденных процедур к поданным заявлениям действительно выросла до 54% в ноябре 2021-го против 30% годом ранее, подтвердил «Известиям» руководитель проекта «Федресурс» Алексей Юхнин. Он пояснил: это произошло в основном за счет сокращения количества отказов. Их причинами становится несоответствие заявлений граждан двум критериям: завершенность исполнительного производства в связи с отсутствием имущества, на которое можно обратить взыскание, а также отсутствие начатых производств после закрытия предыдущих, рассказал эксперт.

В «Федресурсе» уточнили, что в завершенных процедурах средняя сумма долга составляет 351,4 тыс. рублей.

«Известия» спросили в крупных банках статистику признания клиентов несостоятельными в рамках нового механизма. Количество процедур внесудебного банкротства граждан с задолженностью перед Сбербанком остается стабильным, сказали в организации: сейчас ее проходят около 1 тыс. человек. Не фиксируют роста доли таких клиентов в ПСБ, Росбанке, РНКБ, «Открытии», Райффайзенбанке и «Зените».

Всего с начала действия механизма процедуру прошли менее 100 должников, сказали в «Открытии». В IV квартале наблюдается снижение числа таких клиентов по сравнению с третьим, а также аналогичным периодом 2020-го, сообщили там. В абсолютном выражении внесудебное банкротство применяется в единичных случаях, добавили в «Зените». Это новый инструмент, правила использования которого не до конца понятны гражданам, считают в банке.

— При этом в 2021-м отражается отложенный эффект дефолтов после пандемии и реструктуризаций, которые завершились в основном к концу прошлого года и теперь дозрели до требуемого срока для инициирования процедуры. Если раньше сами должники выступали инициаторами банкротства, стремясь освободиться от долгов, теперь видим активизацию со стороны конкурирующих кредиторов, — подчеркнули в «Зените».

В России институт внесудебного банкротства граждан появился в сентябре 2020-го. Новая процедура избавления от долгов бесплатная и длится полгода. Под ее критерии подходят граждане с долгом 50–500 тыс. рублей, а также с завершенным исполнительным производством, доказывающим отсутствие у заемщика возможности погашать долг. Воспользоваться такой схемой можно только раз в 10 лет.

Фактор влияния

Количество банкротств в рамках внесудебной схемы остается довольно низким, учитывая его социальную функцию, считает президент Национальной ассоциации профессиональных коллекторских агентств Эльман Мехтиев. По его словам, главная причина заключается в недостаточной информированности населения о новом механизме избавления от долгов. Проводятся различные кампании, но отсутствие выборки целевой аудитории снижает их эффективность в разы, уверен он.

— Сейчас задолженность перед финорганизациями в пределах от 50 до 500 тыс. рублей есть порядка у 42% заемщиков, — оценил эксперт.

По данным ОКБ, сейчас просрочка по кредиту (+90 дней) в диапазоне от 50 тыс. до полумиллиона рублей есть почти у 5 млн граждан на сумму 1,16 трлн рублей. Год назад показатели составляли 4,7 млн и 1,07 трлн соответственно. Однако возможностью подать на внесудебное банкротство пользуется лишь незначительная часть людей, подходящих под критерии процедуры, сказали «Известиям» в организации.

В 2021-м основной причиной неплатежей по-прежнему остаются финансовые трудности, отметил «Известиям» управляющий директор «Первого коллекторского бюро» Павел Михмель. Но просрочка растет не столь агрессивными темпами: с начала года долги физлиц перед банками увеличились на 10% и сейчас находятся на уровне 970 млрд рублей, констатировал эксперт.

В среднем на одного заемщика приходится чуть менее двух кредитов, а в просрочке находится каждый десятый клиент, продолжил Павел Михмель. Всё больше граждан понимают, что кредитные обязательства необходимо выполнять, поэтому в своей работе коллекторские агентства стали реже сталкиваться с категоричными отказниками, резюмировал он.

Впрочем, по оценкам Эльмана Мехтиева, в ближайшие несколько лет количество «личных» дефолтов будет увеличиваться, показывая рекорды из года в год. Но если экономическая ситуация будет благоприятной, то потенциал рынка банкротств через несколько лет может исчерпать себя и ежегодное количество таких случаев составит 150–200 тыс., включая классическую и упрощенную схемы, уверен он. По данным «Федресурса», в январе–сентябре этого года через судебную и внесудебную практики несостоятельными признаны более 142 тыс. граждан.