100 шагов вперед: аналитики ожидают роста ключевой до 7% в 2021-м

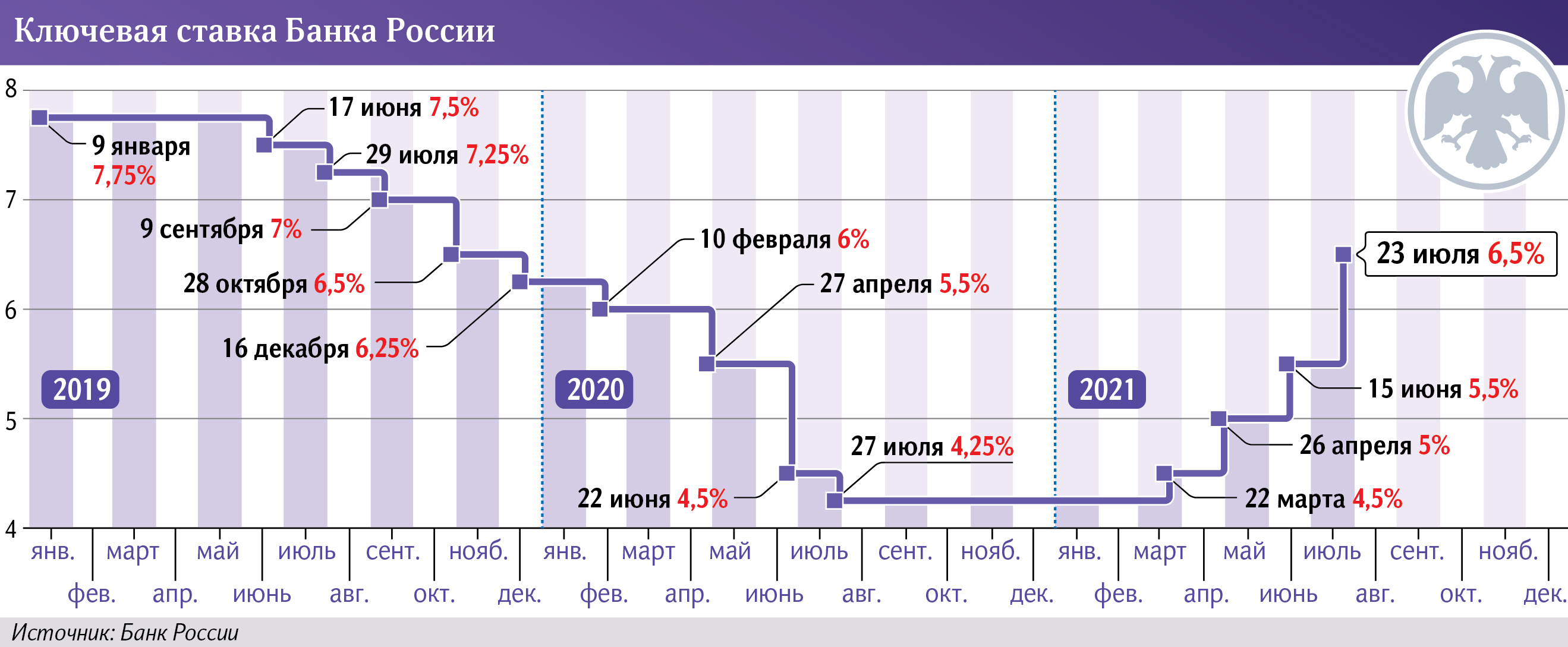

Банк России продолжит повышение ключевой ставки, несмотря на ее резкий рост в июле, ожидают опрошенные «Известиями» эксперты из крупнейших банков. 23 июля ЦБ принял решение вернуть показатель на уровень декабря 2019-го. Увеличение ключевой сразу на 1 п.п., до 6,5%, в регуляторе объяснили выходом экономики страны на допандемийный уровень, что привело к ускорению инфляции до 6,5% год к году при таргете в 4%. Агрессивные действия ЦБ призваны стимулировать сберегательную модель: ставки по вкладам пойдут вверх. При этом в банках сообщили о возможности дотировать стоимость кредитов, чтобы оставить ссуды привлекательными для клиентов.

Шестилетний максимум

Повышение ключевой ставки сразу на 1 п.п., до 6,5%, в ЦБ объяснили тем, что во II квартале экономика России достигла допандемического уровня. Потребительская активность, по оценкам Банка России, уже превысила планку 2019-го, и, несмотря на частичное ужесточение ограничительных мер, продолжается активное восстановление сектора услуг населению. Поскольку спрос увеличивается темпами, превышающими возможности по наращиванию выпуска продукции, в стране ускорилась инфляция, подчеркнули в регуляторе. По итогам июня рост цен в годовом выражении увеличился до 6,5% (после 6% в мае) и, по оценкам Банка России на 19 июля, сохранился на этом же уровне. При этом таргет ЦБ по инфляции ― 4% годовых.

«Инфляционные ожидания населения продолжают расти и уже более шести месяцев находятся вблизи максимальных значений за последние четыре года. Ценовые ожидания предприятий остаются вблизи многолетних максимумов», ― подчеркивается в документах регулятора по итогам заседания совета директоров.

По прогнозу Банка России, годовая инфляция составит 5,7–6,2% в 2021 году. С учетом проводимой денежно-кредитной политики рост цен снизится до 4,0–4,5% в 2022 году и в дальнейшем будет находиться вблизи 4%. Регулятор также спрогнозировал увеличение ВВП в 2021 году на 4,0–4,5%. В 2022–2023 годах российская экономика, по ожиданиям ЦБ, будет расти на 2,0–3,0% ежегодно. При развитии ситуации в соответствии с базовым прогнозом Центробанк может продолжить цикл повышения ключевой ставки на ближайших заседаниях, подчеркнули в регуляторе.

ЦБ начал поднимать ключевую ставку весной 2021-го, когда она была на историческом минимуме в 4,25%. В марте показатель увеличили на 0,25 п.п., в апреле и июне ему прибавили еще по 0,5 п.п. В последний раз решение об увеличении показателя более чем на 1 п.п. принималось в 2014 году. Тогда в октябре ключевая выросла на 1,5 п.п. — до 9,5%, а в декабре — еще почти в два раза, до 17%. Резкие изменения были связаны с переходом ЦБ от таргетирования курса рубля к установке инфляции как целевого ориентира.

Вынужденный ход

Сравнительно резкое повышение ставки вызвано действием проинфляционных факторов, часть из которых, по оценке ЦБ, носит устойчивый характер, подчеркнул старший аналитик «МКБ Инвестиции» Антон Старцев. В частности, восстановление экономики на допандемийный уровень говорит о том, что нет необходимости активно стимулировать ее развитие. Между тем, по словам эксперта, решение о повышении ключевой ставки на 1 п.п. не стало большим сюрпризом для рынка ― поток оперативных данных по экономике и комментарии ЦБ позволили финансовым организациям заранее сформировать ожидания в отношении этого решения.

Во многом рост цен связан с реализацией эффекта отложенного спроса из-за того, что в прошлом году люди при падении доходов были вынуждены отказывать себе в ощутимом числе товаров и услуг: сейчас они стремятся восстановить уровень потребления и вернуть привычное качество своей жизни, пояснил аналитик банка «Хоум Кредит» Станислав Дужинский. Он добавил, что на темп роста цен влияет удорожание материалов в промышленности и стремление перенести рост издержек на конечного потребителя.

― Пока инфляционные ожидания не пройдут пик, регулятор продолжит повышение ключевой ставки. Это связано с тем, что более быстрое восстановление российской экономики формирует также и устойчивые инфляционные ожидания ― дополнительный повод сохранить агрессивную риторику, ― пояснил начальник аналитического управления банка «Зенит» Владимир Евстифеев.

По его словам, повышение размера ключевой ставки призвано охладить инфляционный потенциал. Тем не менее проявление эффекта от ужесточения монетарной политики занимает два-три квартала. То есть первое увеличение ставки в марте этого года проявится в экономике не ранее сентября, а концу года постепенно начнут работать более поздние меры по повышению показателя, добавил эксперт.

Банк России вынужден действовать агрессивно для стимулирования сберегательной модели поведения и охлаждения темпов роста кредитования, отметил руководитель отдела инвестиционных продуктов «Тинькофф Инвестиции» Евгений Дорофеев. Вместе с тем риторика Банка России остается жесткой, баланс рисков «значимо смещен в сторону «проинфляционных». Не исключено еще одно повышение ставки до 7% на одном из ближайших заседаний, полагает эксперт.

Впрочем, несмотря на повышение ключевой, резкого роста стоимости ипотеки или потребительских займов не будет, ожидает управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков. По его прогнозам, банки продолжат дотировать ставки за счет своей прибыли, максимально смягчая скорость повышения тарифов по кредитным продуктам в борьбе за клиентов. В СКБ Банке добавили, что в первую очередь повышение ключевой приведет к росту доходности вкладов.