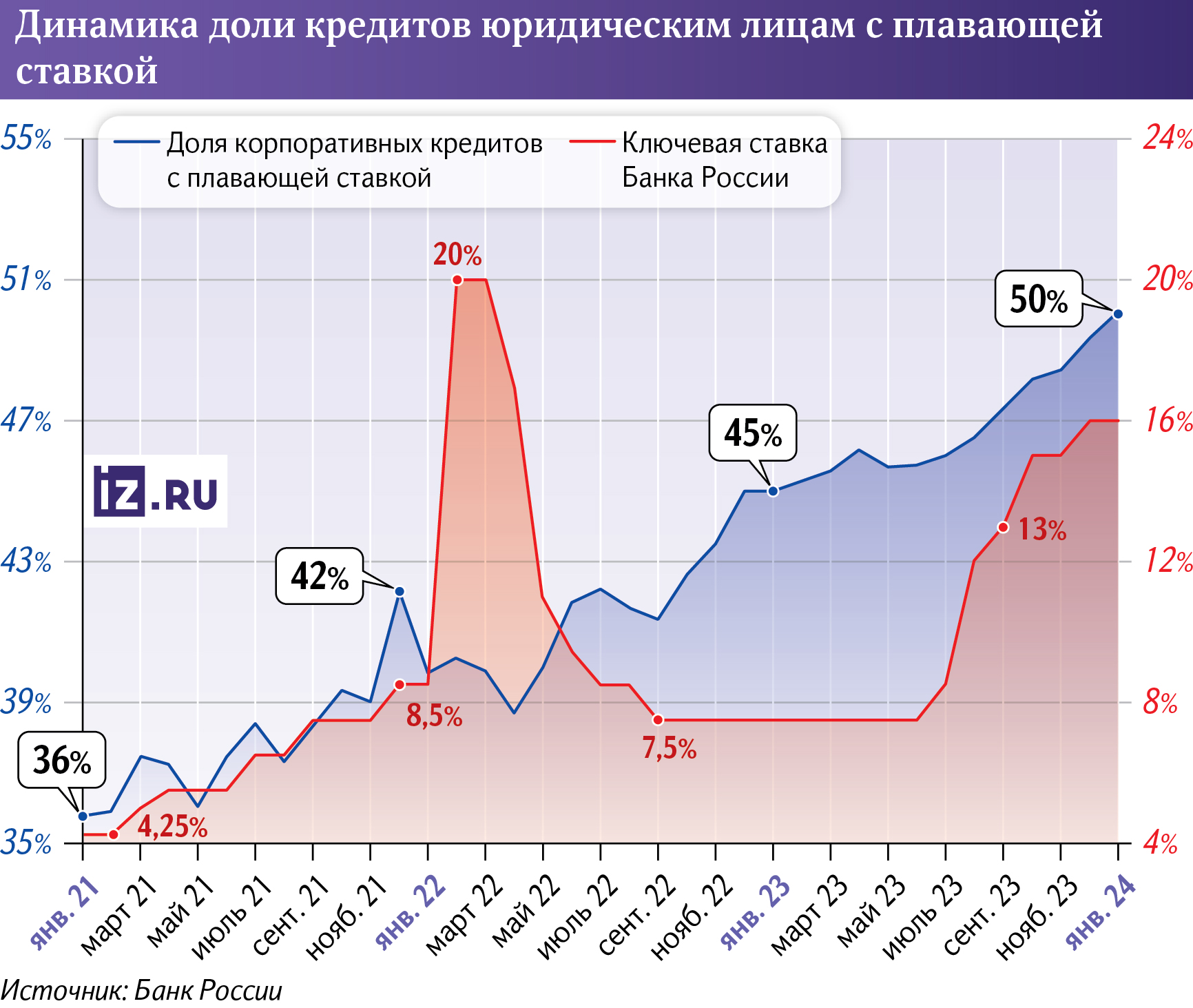

Большая переменная: доля кредитов бизнеса с плавающей ставкой подскочила до 50%

Доля выданных бизнесу кредитов с плавающей (то есть привязанной к ключевой) ставкой подскочила до 50% — это исторический рекорд, выяснили «Известия». Спрос на такие ссуды вырос, поскольку компании не хотят фиксировать сегодняшние невыгодные условия на весь срок и ждут смягчения монетарной политики. Но переменные ставки несут риски, в первую очередь для физлиц: кредиторам сложно спрогнозировать финансовую нагрузку. Кроме того, распространение таких продуктов снижает эффективность политики ЦБ. Что новый максимум значит для финансовой системы — в материале «Известий».

Почему доля кредитов с плавающей ставкой поставила рекорд

Доля кредитов с плавающей ставкой в корпоративном портфеле банков по состоянию на 1 февраля 2024-го поставила исторический рекорд — 49,87%, следует из данных Центробанка. Выдачи таких ссуд активно растут: только за последний год (с февраля 2023-го) показатель увеличился на 5 п.п.

Спрос на кредиты с переменной ставкой растет, сообщала глава регулятора Эльвира Набиуллина на пресс-конференции по итогам заседания по ключевой ставке 16 февраля. Это связано с уверенностью участников рынка, что инфляция в стране стабилизируется и тогда ЦБ начнет смягчать политику.

Рынок действительно ожидает, что ключевая будет снижаться в ближайшей перспективе, а потому кредитные продукты, условия по которым привязаны к этому показателю, могут стать особенно выгодными, подчеркнул независимый финансовый аналитик Борис Ушерович.

Размер плавающей ставки кредита не зафиксирован и может зависеть от определенных показателей и меняться со временем. Чаще всего он привязан к ключевой ставке ЦБ, к которой банк добавляет свой фиксированный процент.

В условиях санкционного давления и неустойчивости рынка плавающая ставка зачастую оказывается ниже фиксированной, отметил экономист, член «Деловой России» Алексей Хижняк. Бизнес вынужденно адаптировался к новой реальности, снижая издержки. При этом для стабильной экономики фиксированный процент выгоднее на средней и длинной дистанции, поскольку расходы на обслуживание долга остаются неизменными.

Займы с переменной ставкой позволяют уменьшить кредитную нагрузку, если ключевую снижают, при этом не нужно прибегать к рефинансированию, уточнил независимый эксперт Андрей Бархота. Кроме этого, при оформлении ссуды банк может заранее заложить смягчение политики регулятора — благодаря этому получится выдать больше денег (финансовая организация учтет, что в дальнейшем заемщик сможет платить меньше процентов).

Пока качество корпоративных кредитов с плавающими ставками стабильно, а доля просрочки по ним на начало января составляла всего около 1%, сообщала зампред Банка России Ольга Полякова. По ее словам, объемы реструктуризации таких займов пока не растут. «Известия» направили запрос в Банк России.

Безопасны ли кредиты с плавающей ставкой для физлиц

При этом в ЦБ считают, что переменные ставки по кредитам для населения не полезны — об этом говорила Эльвира Набиуллина. Нужно очень аккуратно относиться к выдачам таких займов населению, поскольку в случае роста ключевой они могут подорожать.

Сейчас на рынке практически нет предложений оформить кредит частному лицу по плавающей ставке. Однако, как считает Андрей Бархота, распространение таких продуктов среди клиентов-физлиц было бы полезным для россиян, но только на сроках свыше 12 месяцев. Такие ссуды не пришлось бы рефинансировать в случае снижения ключевой, а этот процесс связан с дополнительными издержками.

При этом ЦБ против развития кредитования физлиц по плавающей ставке, в том числе потому, что это снизило бы эффективность его политики, заметил Андрей Бархота. Если бы доля таких кредитов в розничном секторе была больше, то даже при росте ключевой ставки люди бы по-прежнему охотно брали займы, то есть спрос на них падал бы медленнее. А рынок не охладился бы так же резко, как это происходит в нынешних денежно-кредитных условиях.

В любом случае ссуды с переменной ставкой несут в себе значительные риски для клиентов-физлиц, поскольку люди не могут заранее точно рассчитать размер своего ежемесячного платежа и спланировать финансовую нагрузку, отметила глава направления экспертной аналитики «Банки.ру» Инна Солдатенкова.

Розничные клиенты не всегда обладают должным уровнем квалификации, чтобы оценить риски кредитования с плавающей ставкой, объяснили «Известиям» в пресс-службе ПСБ. Для розничного сегмента такие условия плохо подходят, ведь прогнозировать динамику политики ЦБ на долгих сроках достаточно сложно, согласна глава Sovcombank Wealth Management Екатерина Серединская.

Неспособность корректно оценить процентные риски опасна не только для заемщиков, но и для банков, добавила Инна Солдатенкова. В случае резкого роста ключевой кредитные организации могут столкнуться с массовыми неплатежами по ссудам, что нанесёт удар по их стабильности и создаст угрозу кризиса для всего банковского сектора.

Тем не менее угроза кредитов с переменной ставкой для финансовой системы сейчас может быть не такой серьезной, отметила ведущий аналитик Freedom Finance Global Наталья Мильчакова. По ее словам, банки способны отсеивать недостаточно надежных заемщиков с помощью скоринга и риск-менеджмента. Поэтому в будущем доля таких ссуд может вырасти, особенно при стабильном курсе рубля и более предсказуемой ситуации как в российской, так и мировой экономике.