Старое против нового: золото стало лучшим спасителем от потрясений

Курс биткоина и других криптовалют обрушился на фоне спецоперации России на Украине 24 февраля. Падение некоторых важных валют в какие-то моменты достигало 15%. Между тем негативные тенденции для крипты стали заметными гораздо раньше — с конца января. Этому способствовали как геополитическая напряженность, так и сугубо макроэкономические и финансовые факторы. Идея о том, что биткоин, не говоря уж о других виртуальных валютах, может стать «защитным активом» на случай потрясений, терпит крах. Напротив, золото, которое в какой-то момент списали со счетов, показало отличную динамику — оно продолжает расти, двигаясь к отметке $2000. Таким образом, вопрос о наилучшем вложении «последней надежды» в условиях одновременной инфляции, экономических и геополитических проблем вновь повис в воздухе. Подробности — в материале «Известий».

Рывок криптовалют в прошлом году был настолько мощным, что множество заядлых скептиков превратились в фанатов виртуальных денег. Среди «обращенных» оказались многие банкиры и финансисты, ранее считавшие, что биткоин и ему подобные — это просто вариант финансовой пирамиды, «схемы Понци». В 2021 году, когда курс биткоина приблизился к $70 тыс., напротив, выдвигались идеи, что он может дорожать практически до бесконечности и, более того, ему по силам заменить собой традиционную защиту от кризисов, которой является золото.

Аргументация была достаточно простой. Биткоин, как и золото, является конечным ресурсом, в отличие от денег, которые можно печатать до бесконечности. Но биткоин даже «более конечен», ведь общий объем этой валюты не может превысить лимит в 21 млн единиц, тогда как запасы золота в теории очень велики. Кроме того, биткоин в отличие от физического золота многократно дешевле и его проще хранить. Наконец, это новый, модный и «хайповый» вид инвестиций: в криптовалюты поверила молодежь, в том числе и желающая уйти от государственного контроля.

Оппоненты считали, что не всё так просто: золото связано с тысячелетней традицией. Не менее важно, что у него есть реальная сфера применения — как в ювелирной отрасли, так и в промышленности. Биткоин же слишком волатилен: его курс может скакать буквально в разы в течение считаных дней.

Тем не менее на протяжении месяцев котировки показывали правоту энтузиастов криптовалют. Несмотря на взлеты и падения, биткоин, эфир и другие виртуальные валюты демонстрировали результаты, близкие к историческим максимумам. Золото же, пробив в 2020 году рекордный уровень в $2000 за унцию, стабилизировалось пусть и на высоких, но далеко не предельных отметках в $1750–1800.

C середины января ситуация начала меняться: криптовалюты стали стремительно падать. Биткоин потерял почти половину от своего пика, столь же «жесткая посадка» случилась и с эфириумом. 24 февраля и вовсе произошел масштабный обвал, который стер все результаты восстановительного роста: биткоин опустился до $35 тыс., а эфириум — до $2500. Обе ведущие криптовалюты потеряли около 10% своей стоимости в считаные часы. За последний месяц стало окончательно ясно, что криптовалюты не то что не отвязались от традиционных активов вроде акций, но, наоборот, почти на 100% повторяют их путь.

В то же время золото в те же сроки демонстрировало хороший рост и перешло за отметку $1900 за тройскую унцию. Будем справедливыми, нынешний подъем затронул практически все металлы и вообще сырьевые ресурсы, но золото в данном контексте является не металлом с практическим применением (угроза дефицита ювелирного золота отсутствует), а чистым инструментом вложения средств. И в отличие от других подобных инструментов держится исключительно уверенно.

Можно ли говорить о том, что золото выигрывает борьбу за статус главного актива, защищающего как от обвала рынков, так и от инфляции, у крипты? Руководитель инвестиционного департамента ICB Fund Аарон Хомский считает, что вопрос вообще не должен так стоять, так как биткоин и эфириум ни от чего не защищают.

— Всё очень просто — криптовалюты не являются защитным инструментом. Возможно, это самое большое заблуждение, связанное с цифровыми активами, но, чтобы его развеять, достаточно посмотреть на график технологических компаний, желательно представителей так называемых акций роста, и сравнить его с динамикой золота. После этого можно смело заявить, что котировки «битка» коррелируют с ценой акций технологических фирм, которые всё еще являются убыточными, но на которые возлагают большие надежды.

По его словам, привести можно множество примеров, но наиболее характерны акции компании, далекой от криптовалют, — Bill.com, занимающейся автоматизацией финансовой отчетности. С марта 2020 по ноябрь 2021 года котировки BILL выросли на 510%, а биткоина — на 600%, после чего начали синхронно падать и к текущему моменту успели потерять 35 и 44% соответственно.

— В целом какую технологическую бумагу сейчас ни открой, везде будет очень похожая картина. Иными словами, о каком-то защитном свойстве «битка» речи идти не может.

Но и золото сейчас трудно назвать спасательным кругом для инвестора. По мнению аналитика ФГ «Финам» Максима Пухова, в нем всё чаще проявляется корреляция с фондовым рынком.

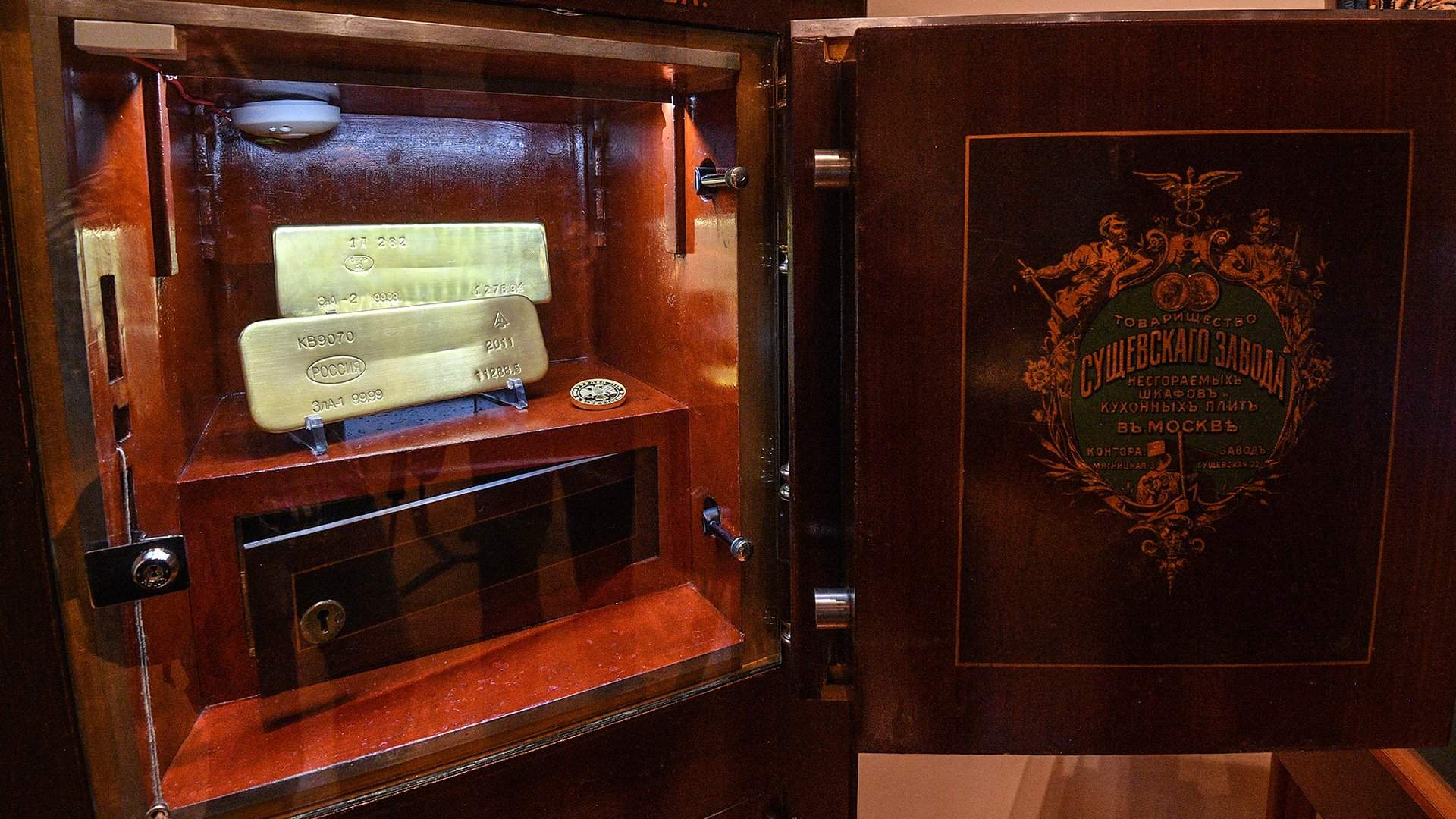

— Тем не менее на золото существует огромный спрос со стороны центробанков, которые весьма охотно скупают его как на внутреннем, так и на внешнем рынках. В качестве незыблемой ценности золото является эквивалентом на протяжении всей истории современной цивилизации, — отметил аналитик.

Он добавил, что если сравнивать биткоин и золото, то многим формальным признакам для признания единым эквивалентом ценности криптовалюта не удовлетворяет.

— Например, долговечность инструмента, удобство и надежность его хранения. Поэтому рассматривать биткоин в качестве альтернативы золоту, по нашему мнению, некорректно. Разговоры о биткоине как о новом золоте пошли в период снижения ставок основными мировыми регуляторами, и обычный паттерн поведения инвесторов в данной ситуации проявился в приобретении рискованных активов. По стечению обстоятельств таким активом стали криптовалюты в целом и биткоин в частности. В эпоху ужесточения денежно-кредитной политики эти разговоры уже стали неактуальными, так как инвесторы поступают по стандартному сценарию, уходя в наименее рискованные активы (акции и валюты развитых экономик и золото).

Он резюмировал, что говорить о защитных активах можно только с поправкой на то, что абсолютной защиты они всё равно не дают.

В свою очередь, Хомский разграничил золото и биткоин по разным сферам применения.

— Золото растет в случаях, когда поднимает голову инфляция и при этом низкие процентные ставки убивают доходность американских облигаций. В 2020 году эти условия позволяли ему расти, но уже в 2021 году, когда начались разговоры о скором сворачивании стимулов, способствовавших началу роста доходности долговых обязательств США, ралли золота прервалось. Именно потому, что покупать долговые бумаги вновь стало выгодно. Впрочем, если ставить вопрос ребром: золото или биткоин, то биткоин подходит для кратковременных рискованных сделок, а золото — для долгосрочного хранения.