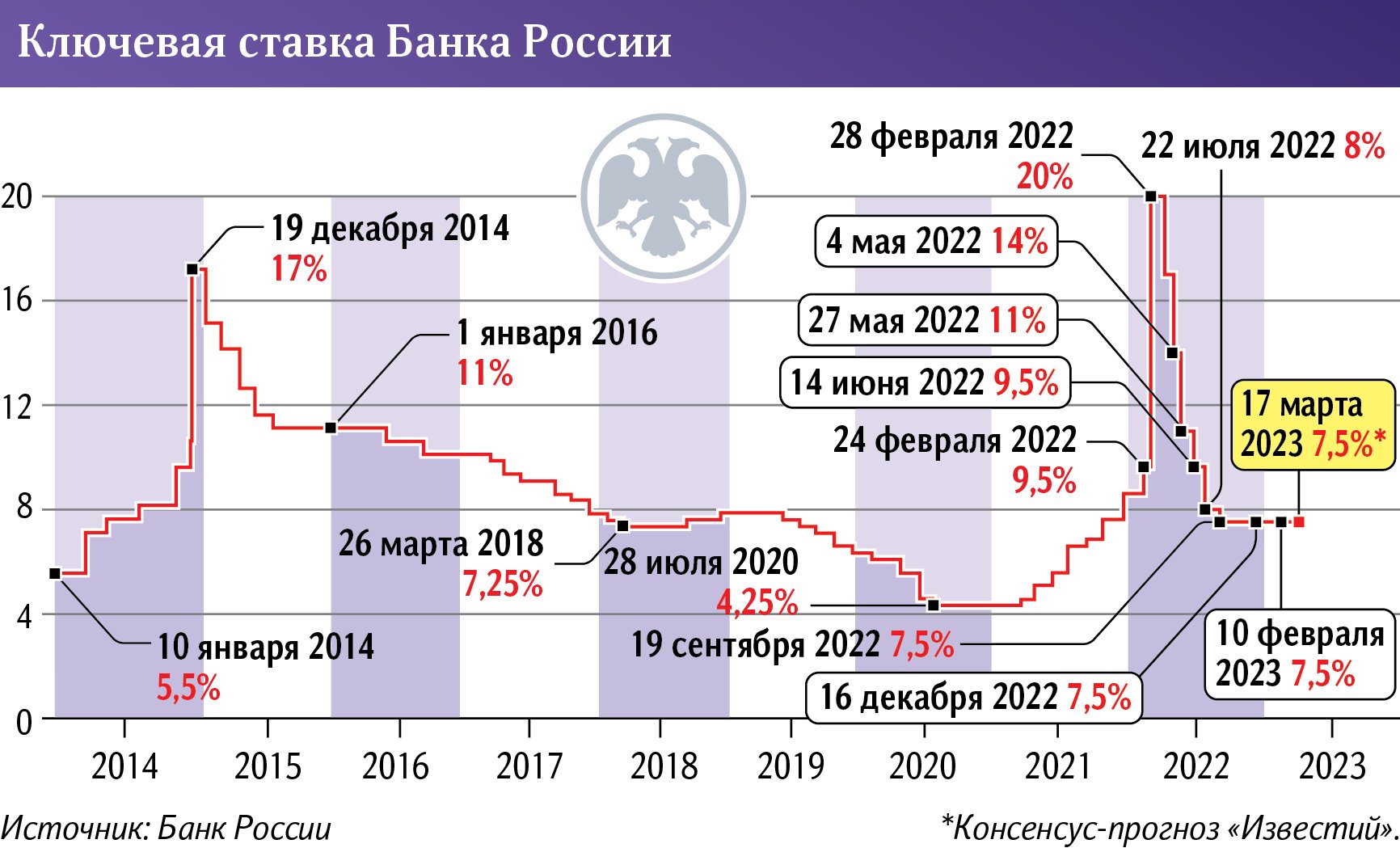

Вводный баланс: на рынке ждут сохранения ключевой в 7,5% четвертый раз подряд

На заседании совета директоров 17 марта ЦБ в четвертый раз подряд сохранит ключевую ставку на уровне 7,5%, следует из консенсус-прогноза «Известий». Банк России соблюдает баланс: с одной стороны, риски ускорения инфляции сохраняются из-за слабеющего рубля и растущих госрасходов, с другой — невысокие проценты по кредитам поддерживают восстановление экономики. На рынке ожидают, что цикл повышения ключевой начнется к лету. Когда это произойдет, доходность по депозитам вырастет сдержанно (до 0,3 п.п.), а по кредитам значительно — до 1 п.п. На стоимость займов также влияет ужесточение регулирования и опасения по поводу неспособности клиентов платить.

Сохранение следует

В пользу сохранения ключевой ставки высказались 15 из 17 опрошенных «Известиями» экспертов из крупнейших кредитных организаций. Лишь в банках «Ренессанс» и «Тинькофф» заявили, что на заседании 17 марта ожидают начала цикла повышения, и первый шаг может составить 0,25 п.п. Не исключили увеличения показателя также в ЮниКредит Банке и крымском РНКБ.

По итогам прошлого заседания 10 февраля председатель Банка России Эльвира Набиуллина заявляла: вероятность повышения ключевой в 2023 году выше, чем снижения. Также регулятор дал жесткий сигнал рынку, указав, что будет оценивать целесообразность увеличения ставки уже на ближайших заседаниях.

Вместе с тем с этого момента макроэкономическая ситуация не изменилась существенно, отметил старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин. С одной стороны, инфляция остается умеренной, а по итогам февраля в годовом выражении она, скорее всего, окажется ниже таргета в 4%, отметил эксперт. В последнюю неделю февраля в России даже была зафиксирована дефляция — на 0,02% в связи с резким сокращением стоимости огурцов.

С другой стороны, риски роста цен в ближайшие месяцы усиливаются. К ним относится ослабление рубля, увеличение инфляционных ожиданий населения, расширение бюджетного дефицита и нехватка кадров на рынке труда, заявил главный аналитик Совкомбанка Михаил Васильев. Он подчеркнул: все четыре фактора стали более выраженными к середине марта по сравнению с февралем.

— С февраля рубль ослаб к доллару на 4%, с 73 до 76 рублей. Сказались сокращение нефтегазовых доходов страны из-за санкций и геополитические риски. В свои прогнозы на этот год мы закладываем среднегодовой курс рубля к доллару на уровне 75 (мы ожидаем ослабление рубля во втором полугодии до отметок 76–78), — поделился Михаил Васильев.

Кроме того, за прошлый месяц выросли инфляционные ожидания населения на год вперед — до 12,2% (+0,6 п.п. к январю), рассказали в «Тинькофф Инвестиции». Ценовые ожидания предприятий также по-прежнему находятся на повышенном уровне. Это существенный компонент фактического роста цен.

Главным риском остается бюджетный импульс, полагает начальник аналитического управления банка «Зенит» Владимир Евстифеев. По предварительной оценке Минфина, дефицит казны по итогам января-февраля составил 2,58 трлн рублей при годовом плане в 2,9 трлн. Это объясняется ускоренными госрасходами в начале года. Наконец, на фоне рекордно низкой безработицы в стране растет конкуренция за трудовые ресурсы, отметил директор офиса рыночных исследований и стратегии Росбанка Евгений Кошелев. Это ведет к ускорению роста реальных заработных плат, пояснил он.

Экономика в выигрыше

— Хотя сейчас ожидается резкое замедление инфляции за счет эффекта высокой базы прошлого года, с конца весны — начала лета он начнет исчерпываться, и темпы роста потребительских цен могут снова увеличиваться. Этому может способствовать ослабление рубля и влияние внешнего негатива на бюджет. Поэтому, вероятно, мы увидим некоторое повышение ставки ближе к лету, — ожидают в банке «Хоум Кредит».

Если проинфляционные риски реализуются, то ключевую могут повысить во втором полугодии, добавил руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов. Впрочем, вероятность этого сценария в банке оценивают в 25–30%.

— С учетом этого прогноза сейчас логичнее хранить часть средств на накопительных счетах или во вкладах средней срочности — до шести месяцев. Для перевода всех накоплений на более долгосрочные депозиты имеет смысл дождаться ярко выраженного снижения инфляционных ожиданий и повышения уровня макроэкономической определенности, — рекомендует Евгений Локтюхов.

Сохранение ключевой на мартовском заседании никак не отразится на рыночных ставках, сошлись во мнении участники рынка. Если же ее увеличат, то проценты по кредитам могут вырасти сразу на 0,3–1 п.п., по депозитам — более сдержанно (на 0,1–0,3 п.п.), считает руководитель направления инвестиционной аналитики банка «Ренессанс» Роман Чечушков. Также ужесточение монетарных условий отразится на доходности среднесрочных и в большей степени долгосрочных облигаций.

— Повышение нормативов обязательных резервов, увеличение надбавок к коэффициентам риска по ипотечным кредитам (с 1 мая 2023 года), а также вероятность роста количества безработных и сокращения заработных плат в значительной степени влияют на ценообразование в банковском сегменте — так, многие банки уже повысили ставки по ипотеке для максимизации процентной маржи и покрытия кредитных рисков, — отметил Роман Чечушков.

Мартовское решение о сохранении ключевой будет иметь для экономики положительный эффект, заявили в Абсолют Банке. Там разъяснили: если показатель увеличивают — это ведет к росту ставок на рынке, а значит, заимствования становятся дороже для граждан и бизнеса. Поэтому ЦБ, по прогнозам банка, будет действовать осторожно.