Мало ли счет: ипотека без первоначального взноса стала недоступной

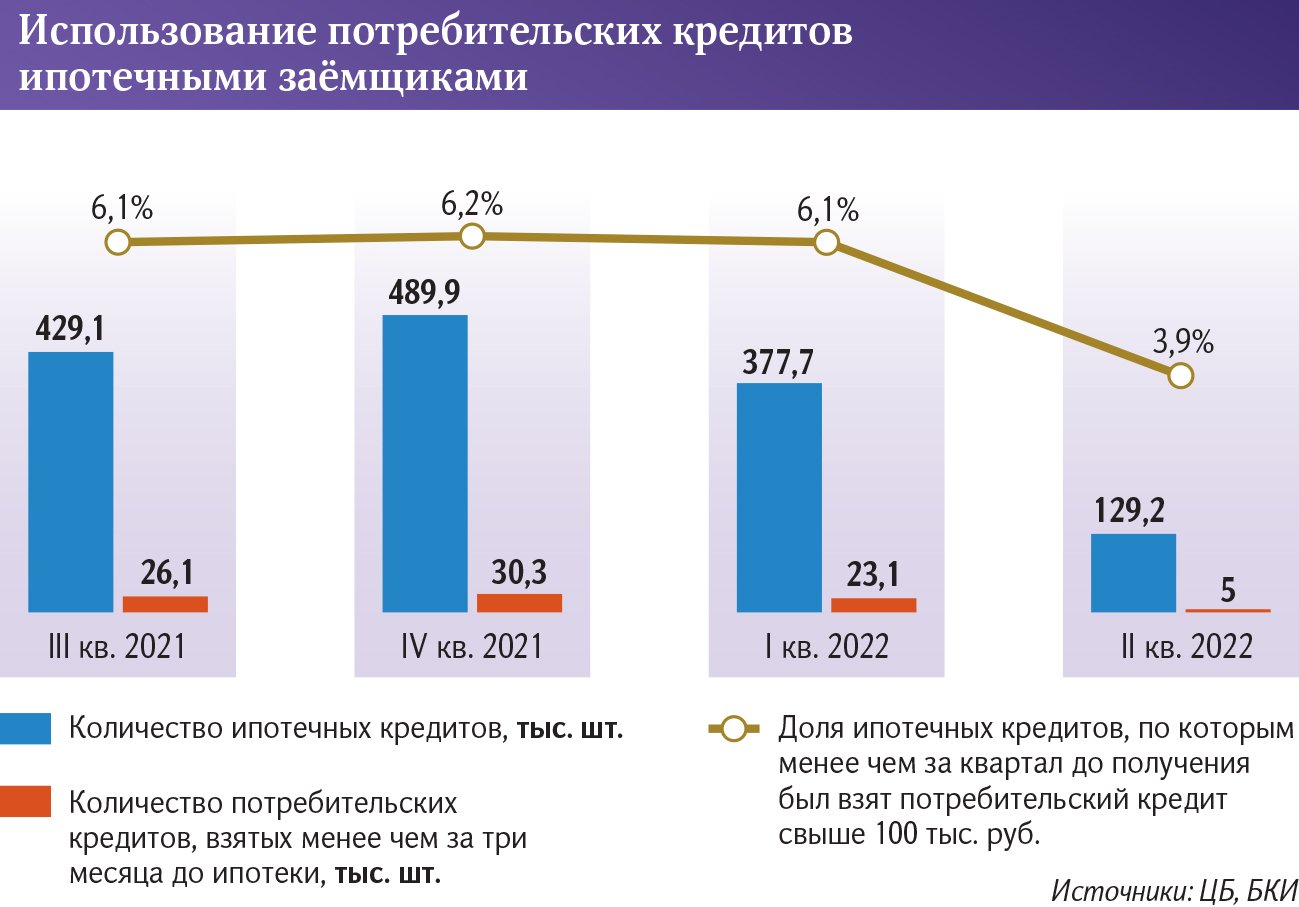

Из-за ужесточения требований банков по выдаче необеспеченных кредитов всё меньше заемщиков могут воспользоваться ими для получения ипотеки. Это означает, что у людей без накоплений сокращаются шансы получить заем на покупку жилья. Во II квартале этого года всего 5 тыс. россиян смогли воспользоваться потребкредитом в качестве первоначального взноса для ипотеки — это вшестеро с лишним меньше, чем в конце 2021-го, следует из данных БКИ, проанализированных ЦБ. Пока остается возможность воспользоваться программами застройщиков, которые обещают кредит под ставку «около нуля», но эту практику регулятор планирует пресечь. А с 1 декабря для людей без накоплений ипотека станет еще недоступней из-за введения повышенных коэффициентов на кредиты с низким взносом. Но можно ли считать, что это плохо?

Против лома есть кредиты

Уловка потребителей против банков, когда люди на фоне развития кредитования поняли, что можно обеспечить первоначальный взнос по ипотеке за счет потребкредита, появилась еще в нулевые годы этого века. Однако эта практика в 2022-м не оправдывала себя.

В апреле–июне количество случаев, когда заемщики пользовались потребкредитом в качестве первоначального взноса для ипотеки, составило всего 5 тыс., что в более чем шесть раз меньше, чем в конце 2021-го, следует из данных бюро кредитных историй (БКИ), проанализированных ЦБ. Снижение наблюдается и в доле таких случаев. В последнем квартале 2021-го года их было более 6%, а во II квартале 2022-го — менее 4%.

Регулятор объяснил это тем, что банки ужесточили политику по выдаче кредитов. Если отбросить программы застройщиков по покупке жилья под ставку «около нуля», то для покупателей недвижимости с минимальным первоначальным взносом покупка жилья стала менее доступной.

Как пояснила «Известиям» пресс-служба ЦБ, снижение доли ипотеки, по которой менее чем за квартал до получения был взят потребкредит, во многом объясняется удорожанием последнего вида займов.

— Наличие первоначального взноса ограничивает риски банков, связанные с возможной коррекцией цен на жилую недвижимость и необходимостью реализации предмета залога по необслуживаемым кредитам. Поэтому уровень первоначального взноса коррелирует с частотой дефолтов по кредитам: уровень дефолтов у заемщиков с низким первоначальным взносом значительно выше, чем у других заемщиков. В особенности данная закономерность проявляется в период ухудшения макроэкономической среды, — сообщила пресс-служба ЦБ.

Относительная доступность

С одной стороны, ипотека становится менее доступной для людей без накоплений, с другой — сам по себе рынок становится более здоровым, считают эксперты.

— Очевидно, что ипотека как банковский продукт становится менее доступной из-за ужесточения требований к заемщикам. Банки ожидают ухудшения качества кредитов на фоне неблагоприятной операционной среды, в связи с чем отказов по заявкам становится больше, суммы одобренных лимитов меньше, а уровень первоначального взноса выше, — прокомментировала директор группы рейтингов финансовых институтов АКРА Ирина Носова.

На аргумент, что ипотека должна способствовать развитию рынка жилья, эксперт отметила: это не задача банков.

Как отметила директор по банковским рейтингам агентства «Эксперт РА» Ксения Якушкина, наличие первоначального взноса снижает риски дефолта в том числе и из-за того, что люди, сумевшие накопить определенную сумму, демонстрируют более стабильную платежную дисциплину.

— Поэтому клиент, который внес первоначальный взнос за счет заемных средств, как правило, является более рискованным. Снижение доли таких ссуд в портфелях банков вполне логично, когда риски растут даже по тем заемщикам, которых раньше оценивали как высоконадежных, — отметила она.

В целом вариантов взять ипотеку без накоплений не так много — взять потребительский кредит, занять недостающую сумму у родственников или друзей, обратила внимание аналитик банковских рейтингов НРА Наталия Богомолова. Она также акцентировала внимание на том, что, когда человек берет кредит, необходимо оценивать, из каких источников он планирует его погашать.

— Ставки по потребительскому кредиту выше, чем по ипотечному, а срок существенно меньше. Если не хватает на первоначальный взнос, то платежеспособность такого клиента низкая, при появлении незапланированных крупных финансовых трат, например в случае болезни, или снижении уровня дохода вероятность своевременного обслуживания кредитов снижается, — пояснила Наталия Богомолова.

Эксперт также обратила внимание на риски для самого заемщика: при ипотечном кредите квартира находится в залоге у банка, и, если заемщик не сможет обслуживать свои кредиты, то он рискует остаться без жилья, но с потребительским кредитом.