Суммным видом: россияне стали выбирать почти весь одобренный лимит микрозайма

Россияне стали выбирать почти всю одобренную сумму микрозайма, сообщили «Известиям» участники рынка. Обычно гражданам было достаточно меньше 80% доступных кредитных средств, а теперь — более 90%. Из-за инфляции людям нужно больше денег. Но МФО не одобряют более крупные суммы — их ограничивает строгое регулирование долговой нагрузки со стороны ЦБ, пояснили в финансовых компаниях. В Банке России ожидают охлаждения рынка в начале 2024-го. Хорошо ли это для граждан — в материале «Известий».

Как растет аппетит к микрозаймам

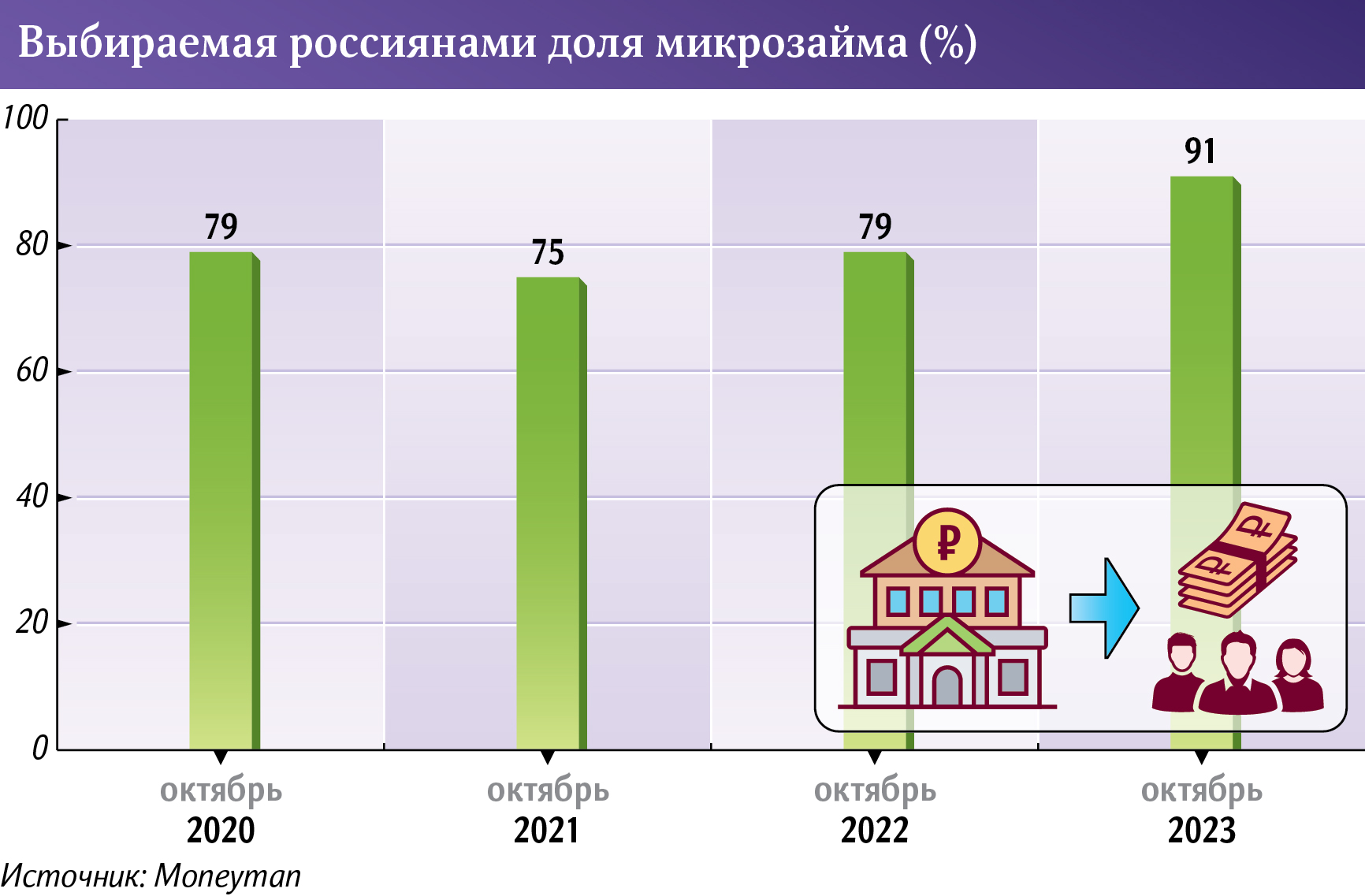

Осенью россияне стали выбирать практически всю одобренную сумму микрозайма — в среднем 91% от утвержденного лимита. Это максимум с начала 2020 года. Для сравнения, в сентябре–октябре 2022-го показатель составлял 79–81% от одобренной суммы, а в 2021-м — вовсе 75%.

Такие данные приведены в исследовании Moneyman (входит в финтех-группу IDF Eurasia, одна из крупнейших МФО на рынке). В нем анализировалось свыше 100 тыс. займов, выданных по всей России разными участниками рынка.

Крупные МФО подтвердили «Известиям» рост суммы кредита, выбираемой клиентами после одобрения. В октябре этого года уровень превысил 90%, став максимумом по меньшей мере за последние пару лет, отметил гендиректор онлайн-платформы Webbankir Андрей Пономарев. По его словам, за год показатель вырос почти в 1,5 раза.

Уровень выбираемости микрозаймов в среднем в 2023-м достиг максимального за последние годы значения, достигнув к октябрю 81%, рассказал также директор по рискам группы компаний Eqvanta Ион Болобошенку. В Moneyman по ссудам в собственном портфеле сообщили о росте этого показателя до 89,6% с прошлогодних 81,4%.

Показатель выбираемой клиентами суммы займа действительно растет в IV квартале, сказал и директор департамента управления рисками МФК «МигКредит» Алексей Передерий.

Почему россияне стали выбирать почти всю сумму займа в МФО

Причина увеличения выбираемости микрокредитов — в растущей инфляции, считают специалисты Moneyman. Россиянам, чтобы закрыть свои потребности, нужно больше заемных средств. По данным Росстата, в октябре рост цен ускорился до 6,69% в годовом выражении. К концу 2023-го ЦБ ожидает его ускорения до 7–7,5%.

Другая причина — заметное снижение покупательной способности рубля, добавил Андрей Пономарев из Webbankir. В начале года доллар торговался около 70 рублей, а к августу подскочил до 100 рублей. При сохранении прежней суммы займа люди могут позволить себе меньше импортных товаров на эти средства.

— Всё это приводит к тому, что граждане понимают: каждый одобренный заем — это ценный ресурс, который надо использовать максимально эффективно, — уверен Андрей Пономарев.

Кроме того, по его словам, на рынок МФО пришла часть клиентов банков, которые привыкли брать кредиты на большие суммы и склонны выбирать весь одобренный им заем. Также влияет и осенний сезон — традиционное время распродаж и покупок.

С другой стороны, микрофинансовые компании, реагируя на регуляторные требования Центробанка к долговой нагрузке клиентов и оптимизируя риски, снижают предоставляемые лимиты, сказали в Moneyman. Этим и объясняется незначительный рост среднего чека на рынке, который в январе–октябре этого года составляет 8,73 тыс. рублей против прошлогодних 8,54 тыс.

С начала 2023-го ЦБ ввел макропруденциальные лимиты (требования к доле рискованных ссуд в выдачах) для банков и МФО. Также с 1 июля вступило в силу ограничение максимальной ставки по микрокредитам — с 1% до 0,8% в день.

Из-за введения макропруденциальных лимитов МФО вынуждены отказывать части заемщиков, чтобы соответствовать наложенным ограничениям, добавил Алексей Передерий из «МигКредит». При этом в первую очередь доступ к финансированию теряют те, кто, помимо высокой долговой нагрузки, дополнительно имеют больший риск невозврата и ранее получали одобрение с самыми низкими чеками, отметил он.

Хватит ли россиянам одобряемых сумм в дальнейшем

Тенденции, происходящие в целом в стране на фоне общего роста цен, побуждают заемщиков брать большие лимиты для покрытия своих нужд и трат, отметили в СРО «МиР». При этом сами МФО сократили их объемы для минимизации риска дефолтов. Таким образом, на рынке возникает парадокс: лимиты стали меньше, а требуемые суммы — больше.

Участники рынка ожидают дальнейшего роста выбираемой заемщиками суммы микрокредита. По данным СРО «МиР», россияне по итогам III квартала набрали займов почти на 350 млрд рублей, или на 18% больше такого же периода 2022-го. Число клиентов МФО перевалило за 20 млн.

По ожиданиям кредитного брокера Сергея Островского, в дальнейшем заемщики будут выбирать более высокие суммы, что неизбежно приведет к росту закредитованности и рисков дефолта граждан.

— При этом жить на заемные средства недальновидно. Поэтому при необходимости следует отложить покупку в кредит и не увеличивать нагрузку на свой бюджет, — рекомендует эксперт.

Впрочем, в ЦБ заявили «Известиям», что уровень закредитованности в сегменте микрокредитов остается на достаточно стабильном уровне: доля просроченной задолженности в портфеле займов больше года сохраняется на уровне 34–35%.

При этом с точки зрения показателя долговой нагрузки (ПДН демонстрирует, какая доля доходов направляется на погашение кредита) есть положительная динамика. Процент ссуд с ПДН свыше 80% с конца прошлого года по III квартал 2023-го снизился более чем на 10 п.п. (с 40% до менее 30%), уточнили в ЦБ.

В регуляторе подчеркнули, что ожидают охлаждения рынка к концу этого года и началу 2024-го, когда в полном объеме должно проявиться действие всех последовательно введенных ограничений.