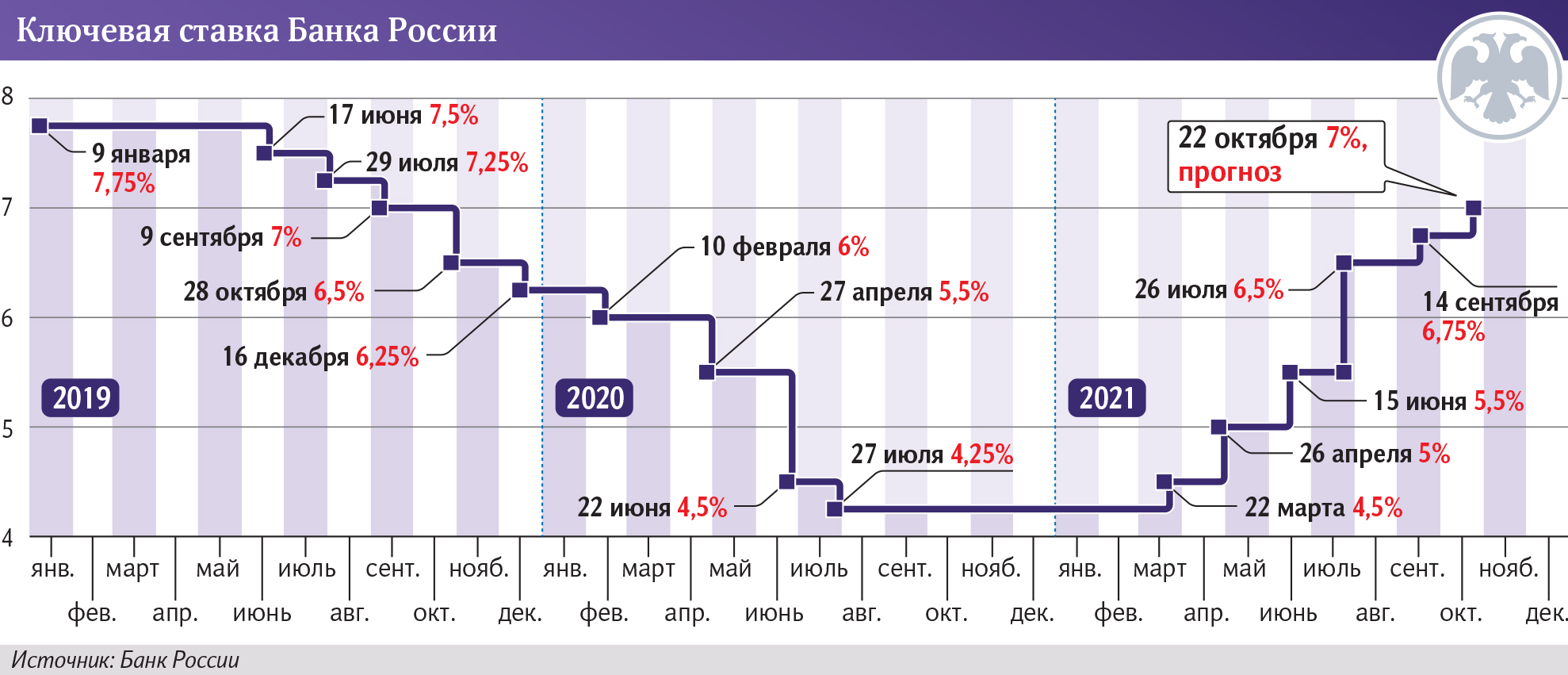

7-процентный барьер: ключевой ставке прописали повышение на 0,25 пункта

На заседании совета директоров 22 октября Центробанк продолжит цикл повышения ключевой ставки, однако будет действовать осторожно: показатель увеличат лишь на 0,25 п.п., до 7%. Это следует из консенсус-прогноза «Известий». Сдержанная риторика позволит Банку России провести «тонкую настройку», а также оставит пространство для дальнейшего ужесточения монетарной политики. Главным бенчмарком для регулятора останется инфляция: в крупнейших банках ожидают, что к концу 2021-го она замедлится до 7% год к году.

Взвешенная четверть

В крупнейших российских банках ожидают дальнейшего ужесточения денежно-кредитной политики в октябре ― в пользу очередного повышения ключевой ставки единогласно высказались все 14 опрошенных «Известиями» аналитиков из финансовых организаций. Восемь из них спрогнозировали увеличение показателя на 0,25 п.п., до 7%. По мнению оставшихся шестерых, ЦБ выберет более решительный шаг ― сразу 0,5 п.п.

Подъем ключевой ставки обуславливают отдаление инфляции от целевых 4% и возвращение экономики на допандемийный уровень, пояснил главный аналитик Совкомбанка Михаил Васильев. Он напомнил, что в сентябре рост потребительских цен, по данным Росстата, составил 7,4% год к году. К 11 октября годовая инфляция, по оценкам Совкомбанка, поднялась до пятилетнего максимума в 7,6%.

― В пользу сохранения повышенного инфляционного давления выступают рост цен на продовольствие и сырье на мировых биржах до многолетних максимумов и перебои в цепочках поставок из-за пандемии COVID-19. А также дефицит чипов в мире, который сказывается на производителях автомобилей, электроники и бытовой техники. Кроме того, на инфляцию влияют повышенная стоимость контейнерных перевозок, энергокризисы в Китае и Европе, реализация отложенного спроса по мере ослабления карантинных ограничений, раздувание глобальной денежной массы центробанками развитых стран, ― рассказал Михаил Васильев.

При этом нынешнее ускорение роста цен обусловлено факторами, преимущественно неподконтрольными Банку России, отметил аналитик ЮниКредит Банка Ариэл Черный. Среди них ― рост цен на мировых рынках продовольствия и необычно холодная погода в сентябре, приведшая к ускорению продовольственной инфляции, а также повышенный спрос на одежду, электронику и бытовые приборы после разовых выплат отдельным категориям населения. Поэтому ЦБ будет достаточно сделать более аккуратный шаг.

― К тому же денежно-кредитная политика действует со значительными лагами. Для полного отражения ее действия потребуется не менее полугода: повышения ставки весной и особенно летом еще не полностью отражены в ситуации в экономике и рыночных процентных ставках, ― отметил Ариэл Черный.

Кроме того, в ЦБ обозначили, что сейчас монетарная политика находится «в зоне тонкой настройки». Об этом в начале октября в интервью «Известиям» заявил глава департамента денежно-кредитной политики ЦБ Кирилл Тремасов. Именно это объясняет выбор ЦБ минимального шага повышения ключевой ставки в сентябре, пояснил макроаналитик Райффайзенбанка Станислав Мурашов. Он полагает, что подъем показателя в октябре также может ограничиться 0,25 п.п. ― такое решение оставит регулятору возможность наблюдать за ситуацией.

Пиковая инфляция

― В случае, если дезинфляционный тренд быстро сформируется, ключевая ставка не окажется избыточно высокой, а в противном случае можно будет продолжить ужесточение политики на декабрьском заседании. На наш взгляд, предел для повышения ключевой ставки в этом цикле ужесточения составляет 7,5%, ― подчеркнул Станислав Мурашов.

В сегменте непродовольственных товаров прирост цен существенно стабилизировался, а продуктовая инфляция со значительной долей вероятности в ближайшие месяцы будет нивелирована, ожидает аналитик банка «Хоум Кредит» Станислав Дужинский. Он также полагает, что введение новых значений макропруденциальных надбавок к капиталу розничных банков и изменение параметров фискальной политики продолжат ограничивать потребительский спрос в ближайшее время. С учетом этого в «Хоум Кредите» прогнозируют, что в IV квартале 2021-го инфляционное давление начнет снижаться.

По данным консенсус-прогноза «Известий», по итогам этого года инфляция окажется на уровне 7%, опустившись с 7,4% в сентябре. В ноябре-декабре уровень годового роста цен начнет снижаться, но в значительной степени за счет эффекта высокой базы конца 2020-го, считает главный аналитик ПСБ Денис Попов. По его предположениям, сдерживающее влияние монетарной политики на инфляцию в полной мере проявится в I квартале 2022-го и будет нарастать. На конец следующего года в ПСБ прогнозируют инфляцию вблизи таргета ЦБ ― на уровне 4,3% год к году.

Вслед за повышением ключевой ставки теми же темпами вырастет и стоимость кредитов, отметил начальник аналитического управления банка «Зенит» Владимир Евстифеев. Он добавил, что ставки по депозитам также продолжат расти, но медленнее и не в полную величину изменения ключевой. Внутренний долговой рынок уже заложил возможность повышения основного показателя до 7,25%, сообщил эксперт, подчеркнув, что негативная реакция может последовать, если ЦБ подаст рынкам еще более «ястребиный» сигнал.

В «Ренессанс Кредите» добавили, что на минимальное повышение ключевой ставки рубль отреагирует скорее негативно, однако в целом для российской валюты на данный момент монетарная политика ― не доминирующий фактор.