- Статьи

- Экономика

- Не выше, но ниже: в ГД предложили запретить маркетинговые акции банков и застройщиков

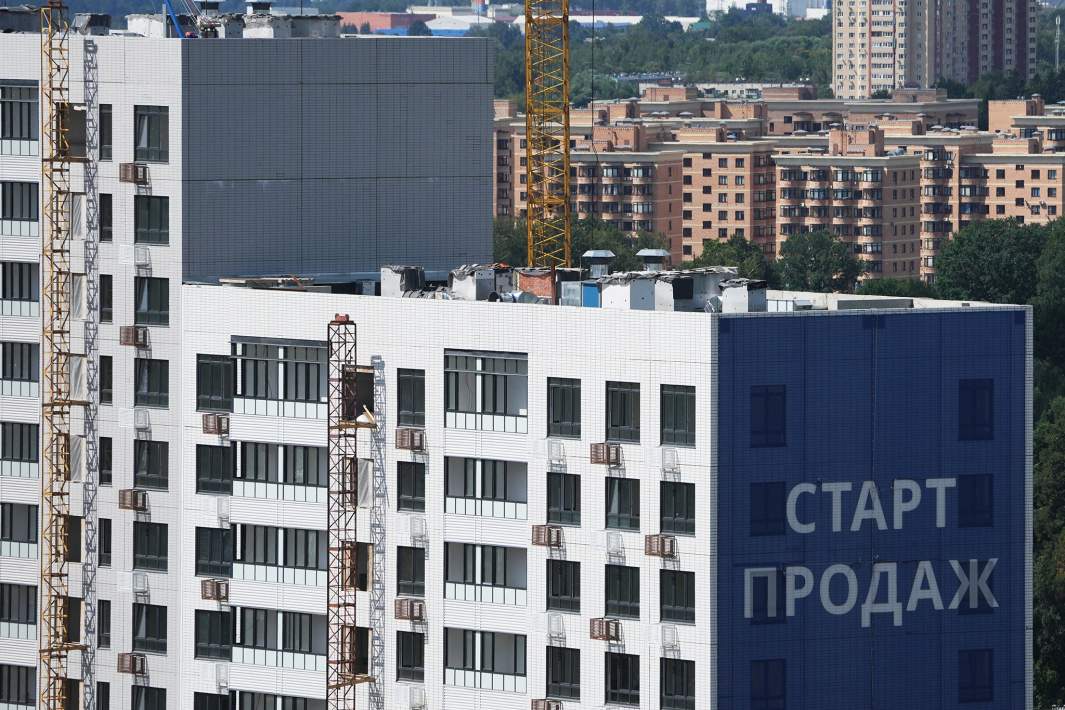

Не выше, но ниже: в ГД предложили запретить маркетинговые акции банков и застройщиков

В России предложили запретить маркетинговые акции банков и застройщиков, которые позволяют гражданам брать ипотеку под экстремально низкие проценты: 8–10%. Такая ставка актуальна в течение первых пяти лет, потом его могут пересмотреть — например, в случае изменения ключевой. В итоге это может обернуться массовыми банкротствами граждан. С инициативой в ЦБ обратился вице-спикер Госдумы Борис Чернышов. В регуляторе сообщили, что следят за всеми новыми ипотечными продуктами, а также что купировать непрозрачные, высокорискованные схемы поможет Стандарт защиты прав и законных интересов ипотечных заемщиков, который заработает с 2025 года.

Ипотека под заманчивые проценты

Главу Банка России Эльвиру Набиуллину просят ввести запрет на выдачу ипотеки под проценты ниже ключевой ставки, которая сегодня составляет 18%. С такой просьбой к регулятору обратился вице-спикер Госдумы Борис Чернышов.

«В последние месяцы на российском рынке недвижимости наблюдается тенденция к появлению новых инструментов выдачи ипотеки под заведомо заниженные проценты. Согласно публичным акциям ряда банков, они предлагают своим клиентам ипотечные кредиты под 8–10% с расчетом на реструктуризацию через пять лет», — говорится в документе (есть в распоряжении «Известий»).

Однако, как пояснил депутат, в случае изменения ключевой ставки кредитные организации получают право повысить размер выплат по ипотеке.

«Данная практика вызывает серьезную озабоченность, так как напоминает схему с выдачей ипотеки в долларах США и в евро, что в свое время привело к формированию в нашей стране тысяч заемщиков, оказавшихся неспособными расплатиться по долгам после резкого скачка валютного курса. Мы все помним, к каким негативным социальным и экономическим последствиям привела та ситуация», — отмечается в документе.

Кроме того, новая схема предполагает отказ заемщика от своего базового права на неизменность ставки на протяжении всего срока выплаты кредита, а значит, все риски колебаний на финансовом рынке ложатся на него. Это может привести к росту числа дефолтов по кредиту с последующей потерей недвижимости или залога, говорится в документе.

— Сейчас некоторые банки по соглашению с застройщиками начали программу по выдаче ипотеки под 8%, хотя ставка ЦБ на сегодня составляет 18%. То есть финансовым организациям такое кредитование по определению выгодным быть не может. Но они рассчитывают, что через некоторое время ключевая изменится: повысится или понизится. Под это отдельно оговаривается пункт в договоре с заемщиком, — пояснил «Известиям» Борис Чернышов

Фактически банки получают право пересматривать эту ставку на протяжении всего срока кредитования. Это невыгодно для потребителя, срок ипотеки которого может составлять и 30 лет. Однако не все могут понимать эти финансовые риски. Это напоминает историю с валютными ипотечниками, чей долг со скачком на валютном рынке разом вырос почти вдвое. Таких людей были тысячи. И многие из них оказались неспособны погасить такой кредит, отметил депутат.

По информации «Известий», в настоящее время заниженную ставку по ипотеке предлагают банки, где застройщики готовы ее субсидировать.

Контроль за ипотечным рынком

В ЦБ «Известиям» сообщили, что получили обращение депутата, оно будет рассмотрено в установленном порядке.

— Мы рассчитываем, что купировать непрозрачные, высокорискованные схемы, которые подогревают рост цен на недвижимость, поможет Стандарт защиты прав и законных интересов ипотечных заемщиков, который заработает с 2025 года, — пояснили в пресс-службе регулятора.

При этом там подчеркнули, что следят за всеми новыми ипотечными продуктами и появлением схем, подразумевающих снижение процентной ставки на первые один-пять лет.

— Продукты, когда заемщикам временно предлагается сниженная ставка, несут существенные риски. В такой схеме для компенсации недополученных доходов банка повышается долг заемщика через завышение цены квартиры. Это означает, что если заемщик в какой-то момент не сможет обслуживать кредит или будет досрочно его погашать, покрыть остаток долга деньгами от продажи квартиры у него может не получиться, — объяснили в ЦБ.

Также там сообщили, что дополнительный риск кроется в том, что когда «льготный» период закончится, у заемщика резко вырастает платеж, к чему он может быть не готов.

— При этом мы не против самого снижения платежей заемщиков в начальный период, но только при условии, что стоимость жилья не будет завышаться, например, заемщику предоставят отсрочку платежа или реальная скидка в процентной ставке, — отметили в Банке России.

Зампред правления Абсолют Банка Антон Павлов сообщил «Известиям», что наличие рисков зависит от условий конкретных программ: предусмотрено ли повышение/понижение ставки после истечения определенного периода времени, размер субсидии застройщика, происходит ли увеличение стоимости квартиры и на сколько и так далее.

— Инициатива депутата, вероятно, связана с тем, что при кредитовании по околонулевым ставкам стоимость приобретаемой квартиры увеличивалась, масштабная реализация таких программ привела к росту цен в сегменте недвижимости. Но необходимо учитывать и тот факт, что на сегодня, например, в Москве, единственный доступный вариант приобрети жилье с использованием кредитных средств — это семейная ипотека, но сейчас она доступна ограниченному кругу заемщиков, — пояснил представитель банка.

По его словам, если субсидирование будет полностью запрещено на законодательном уровне, то это отрицательно скажется на всех участниках рынка, прежде всего на застройщиках, отметил Антон Павлов.

«Известия» направили запросы в другие банки и крупным девелоперам с просьбой прокомментировать перспективы поддержки предложения депутата.

CEO и учредитель проектов Urban Ольга Хасанова заявила «Известиям», что Госдума еще в июне ограничила возможность применения плавающей ставки в ипотечном кредитовании.

— Сегодня эта опция распространяется только на квартиры с бюджетом примерно от 15 млн до 75 млн рублей при 20-летнем сроке кредитования. Но такие параметры ипотеки встречаются редко. На московском рынке по итогам 2023 года они были зафиксированы только в 4,6% случаев. Инициатива с полным запретом на пересмотр кредитной ставки — это неизбежное решение, — полагает она.

По ее словам, чтобы не допустить ситуацию с ипотечным кризисом в США, когда ставка с 1% на протяжении нескольких лет выросла до 5,25%. Тогда это привело к разорению миллионов домохозяйств.

В России за один год ключевая ставка выросла с 7,5 до 18%. Фактически это новая финансово-экономическая реальность, когда важно стабилизировать ситуацию и взять под контроль. Кризис неплатежей может привести к полной разбалансировке всей финансовой системы, поэтому имеет смысл подстраховаться. Что касается субсидирования ипотеки со стороны застройщиков, то при средней ставке в 19,5% субсидирование ипотеки нецелесообразно. Застройщикам проще дать рассрочку или скидку, добавила эксперт.

— Если вопрос касается ограничения по субсидированию ипотечной ставки для покупки новостроек, то мера выглядит весьма оправданной, поскольку большинство покупателей недвижимости не являются экспертами в вопросе стоимости и условий ипотеки, а такие заманчивые низкие проценты зачастую не дают объективно взглянуть на ценообразование в проекте. В результате чего клиент может втянуться в покупку переоцененного актива и заключить невыгодную для себя кабальную сделку, — пояснил «Известиям» гендиректор «Intermark Городская Недвижимость» Дмитрий Халин.

По его словам, правильнее, когда все ипотечные условия регулирует рынок, но при этом недвижимость продается по справедливой цене. С одной стороны, это позволяет избежать перегрева, с другой стороны, не вводит в заблуждение массового потребителя относительно реальных цен на недвижимость, отметил представитель бизнеса.

— Любое возвращение или приближение к рыночным условиям в конечном счете скажется позитивно, ведь за счет субсидирования ставок можно решить проблему со спросом в моменте, но из-за подобных инструментов рынок перегревается и в конечном итоге цены становятся настолько высокими, что и спрос падает. Можно сказать, что это своеобразная ипотечная пирамида, где надо постоянно улучшать условия по субсидированию, чтобы вовлекать в эту пирамиду новых заемщиков и новых покупателей жилья. Все пирамиды, как известно, заканчиваются одинаково, и страдают от этого практически все ее участники, — пояснил Дмитрий Халин.

По его словам, если ЦБ поддержит инициативу, то рынку, конечно, какое-то время придется переболеть этот момент без дешевой ипотеки, но, тем не менее, в будущем развитие станет более устойчивым. Главное, что это позволит избежать больших социальных проблем, резюмировал эксперт.